【财新网】(记者 张而弛)历经四个多月的审批和沟通,海尔收购通用电气家电业务(下称通用家电)的交易在美国时间6月6日正式完成。6月7日,海尔发表声明,表示青岛海尔股份有限公司(600690.SH,下称青岛海尔)已与通用电气就收购交易签署所需交割文件,标志着通用家电正式成为海尔一员。青岛海尔为海尔集团控股41%的上市公司。

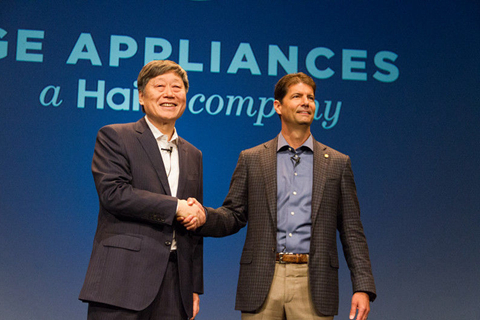

当天,海尔集团董事局主席、首席执行官张瑞敏罕见到访被收购公司,出席交割庆祝仪式。张瑞敏表示:“相信(通用家电)能与海尔携手,顺应潮流,实现从传统的家电领先品牌到网器社群平台的转型,成为网络平台的引领者。”

京公网安备 11010502034662号

京公网安备 11010502034662号